מדריך למיסוי השכרת דירה למגורים בארץ

השכרת דירה למגורים בארץ

שכ"ד למגורים בארץ מסלול פטור ממס עפ"י חוק מס הכנסה

(פטור ממס על הכנסה מהשכרת דירת מגורים), תש"ן-1990

לקלוט את ההכנסה השנתית בשדות 332 ו 209 בטופס 1301/135 ובסימולטור

הסבר :

הכנסה משכ"ד לחודש קטנה מ- 5,100 ש"ח בשנת 2020 – בחר במסלול הפטור

חישוב הפטור נבדק לגבי כל חודש בנפרד.

החוק קובע כי יינתן פטור להכנסה מדמי שכירות מהשכרת דירה בתנאים הבאים:

א. דמי השכירות הם מדירה או חלק ממנה המיועדים לשמש למגורים, למעט דירה הרשומה בפנקסי עסק שחייבים לנהל אם רואים בהכנסה מדמי שכירות כהכנסה מעסק.

ב. הדירה הושכרה ליחיד או לחבר בני אדם שאושר לצורך כך ומשכירה ליחיד.

ג. למשכיר מסמך חתום בידי השוכר כי הדירה משמשת למגוריו.

ד. דמי השכירות התקבלו בשנת המס 2020 ( גם אם התקבלו עבור שנים אחרות ).

דוגמה א' :

הכנסה מדירה אחת בסך 4,500 ש"ח לחודש * 12 = 54,000 ש"ח.

4,500 קטן מתקרת הפטור < 5,100 לפיכך 4,500 * 12 = 54,000 ש"ח הכנסה פטורה.

דוגמה ב' :

הכנסה מדירה אחת בסך 2,000 ש"ח לחודש * 12 = 24,000 ש"ח לשנה.

הכנסה מדירה שניה בסך 2,700 ש"ח לחודש * 12 = 32,400 ש"ח לשנה.

2,000+2,700 = 4,700 קטן מתקרת הפטור < 5,100

לפיכך ההכנסה פטורה : 24,000+32,400 = 56,400 ש"ח.

תקרת הפטור משכ"ד למגורים

שנת 2015 – 5,075 ש"ח

שנת 2016 – 5,029 ש"ח

שנת 2017 – 5,014 ש"ח

שנת 2018 – 5,029 ש"ח

שנת 2019 – 5,089 ש"ח

שנת 2020 – 5,105 ש"ח

שנת 2021 – 5,074 ש"ח

שנת 2022 – 5,196 ש"ח

שנת 2023 – 5,471 ש"ח

שנת 2024 – 5,654 ש"ח

שכ"ד למגורים בארץ בחירת מסלול פטור חלקי או מסלול 10% או מסלול משולב

במסלול פטור חלקי : לקלוט את ההכנסה הפטורה בשדה 332 ו 209 בטופס 1301/135 ואת ההכנסה החייבת בשדה 167 בטופס 135 ובסימולטור או בשדה 305/205/167 בטופס 1301

במסלול הכנסות והוצאות : לקלוט את הרווח החייב בשדה 167 בטופס 135 ובסימולטור או בשדה 305/205/167 בטופס 1301

מסלול 10% מס : לקלוט את ההכנסה ברוטו בשדה 222 בטופס 135 ובסימולטור או בשדה 344/284/222 בטופס 1301

מקדמות מס ששולמו בגין ההכנסות, יופיעו אוטומטית בחישוב המס כשתגיש את הדוח ואין צורך לרשום את הסכום בדוח או לצרף אישור

הסבר :

הכנסה משכ"ד חודשי גבוה מ – 5,100 ש"ח בשנת 2020 – ערוך חישוב מס במסלול פטור חלקי וחישוב במסלול 10% מס וחישוב במסלול הרגיל ובחר במסלול החסכוני במס. בדיקת ההכנסה מול התקרה צריכה להיעשות על בסיס חודשי.

לבעלי יותר מדירה אחת להשכרה – ערוך חישוב נוסף לשילוב בין המסלולים ובחר את המסלול החסכוני במס.

במסלול פטור חלקי "התקרה המתואמת" היא סכום בסך 5,100 ש"ח לחודש (בשנת 2020) , בניכוי הסכום בו עולה ההכנסה מהשכרת דירות מגורים על התקרה בסך 5,100 ש"ח (השכרה למגורים כולל השכרה לא ליחיד וכן הכנסה משכירות ששולם עליה מס בשיעור %10). מסכום ההכנסה החייבת ניתן לדרוש הוצאות יחסיות (הכנסה חייבת משכ"ד חלקי סה"כ הכנסה שכ"ד) כגון: תיקונים, שכ״ט עו״ד, תיווך, מיסים עירוניים, פחת לפי תקנות (פחת) 1941.

בחוק מס הכנסה (פטור ממס על הכנסה מהשכרת דירת מגורים), תש"ן-1990 נרשם בסעיף 5. "מי שקיבל הטבה לפי חוק זה, לא יחולו לגביו תקנות מס הכנסה (שיעור פחת לדירה מושכרת למגורים), תשמ"ט-1989" לפיכך הפחת במסלול הפטור החלקי יהיה לפי תקנות (פחת) 1941 ולא לפי תקנות מס הכנסה (שיעור פחת לדירה מושכרת למגורים).

בפס"ד לשם בירן נקבע שמספר רב של דירות ו/או היקף הכנסות מהותי ובתוספת מבחנים נוספים עלולים לשלול את ההטבה שבסעיף 122 לפקודה – מסלול מיסוי 10% ולחייב את ההכנסות משכ"ד כהכנסות מעסק במסלול מס של הכנסות בניכוי הוצאות מוכרות.

דוגמה א' במסלול פטור חלקי :

נחשב את המס במסלול פטור חלקי :

הכנסה מדירה אחת בסך 5,700 ש"ח לחודש * 12 = 68,400 ש"ח

5,700 גדול מתקרת הפטור > 5,100

הסכום בו עולה ההכנסה מהשכרת דירת מגורים על התקרה : 5,100 – 5,700 = 600

התקרה המתואמת 600 – 5,100 = 4,500

ההכנסה הפטורה 4,500 *12 = 54,000 ש"ח

ההכנסה החייבת ( 4,500 -5700 ) * 12 = 14,400 ש"ח

סה"כ הוצאות מוכרות לשנה בסך 28,000 ש"ח

הוצאות יחסיות (סה"כ הוצאות * (סה"כ הכנסה / הכנסה חייבת)) 28,000 * 68,400 / 14,400 = 5,895

הכנסה חייבת בניכוי הוצאות יחסיות 5,895 – 14,400 = 8,505

המס המחושב 8,505 * 47% מס שולי = 3,997 ש"ח

נחשב את המס במסלול 10% ללא ניכוי הוצאות :

המס המחושב 68,400 * 10% = 6,840 ש"ח

נחשב את המס במסלול הרגיל (סה"כ הכנסות בניכוי סה"כ הוצאות) :

חישוב הרווח 28,000 – 68,400 = 40,400 רווח

המס המחושב 40,400 * 47% מס שולי = 18,988 ש"ח

המס המחושב במסלול פטור חלקי הוא המסלול החסכוני ביותר במס ולפיכך נבחר בו.

דוגמה ב' שילוב מסלולים :

הכנסה מדירה אחת בסך 5,700 ש"ח לחודש * 12 = 68,400 ש"ח

הכנסה מדירה שניה בסך 3,000 ש"ח לחודש * 12 = 36,000 ש"ח

3,000 + 5,700 = 8,700 גדול מתקרת הפטור > 5,100

הסכום בו עולה ההכנסה מהשכרת דירת מגורים על התקרה : 5,100 – 8,700 = 3,600

התקרה המתואמת 3,600 – 5,100 = 1,500

על הדירה הראשונה נחשב את המס במסלול 10% ללא ניכוי הוצאות :

68,400 * 10% = 6,840 ש"ח מס

על הדירה השניה נחשב במסלול פטור חלקי :

ההכנסה הפטורה 1,500 * 12 = 18,000 ש"ח

ההכנסה החייבת 18,000 – 36,000 = 18,000 ש"ח

הוצאות מוכרות לשנה לדירה השניה בסך 14,000 ש"ח

הוצאות יחסיות (סה"כ הוצאות * (סה"כ הכנסה / הכנסה חייבת)) 14,000* 36,000 / 18,000 = 7,000

הכנסה חייבת בניכוי הוצאות יחסיות 7,000 – 18,000 = 11,000.

המס המחושב 11,000 * 47% מס שולי = 5,170 ש"ח

נחשב לדירה השניה את המס במסלול 10% ללא ניכוי הוצאות :

המס המחושב 36,000 * 10% = 3,600 ש"ח

לגבי הדירה השניה המס במסלול 10% קטן מהמס במסלול פטור חלקי ולפיכך גם לדירה השניה נבחר במסלול 10%.

סה"כ מס במסלול 10% משתי הדירות (68,400 + 36,000) * 10% = 10,440 ש"ח מס.

דוגמה לחישוב פחת לפי תקנות (פחת) 1941 :

בתאריך 1/1/2018 נרכשה דירה בעלות של 1,200,000 + מס רכישה בסך 96,000 + שכ"ט לעו"ד ומתווך בסך 24,000 = 1,320,000 ש"ח

שיעור הפחת 4%, חלק מהעלות שמיוחס למגרש 1/3 * 1,320,000 = 440,000 ש"ח, על חלק מהעלות שמיוחס למגרש לא נדרוש פחת.

חלק העלות שמיוחס למבנה 2/3 * 1,320,000 = 880,000 ש"ח, על חלק מהעלות שמיוחס למבנה ניתן להכיר בהוצאות פחת.

הדירה הושכרה החל מתאריך 1/1/2018, חישוב הוצאות הפחת לשנת 2018 4% * 880,000 = 35,200 ש"ח

נניח שהדירה נרכשה בתאריך 1/7/2018 (במקום 1/1/2018) והחלה להיות מושכרת באותו יום :

חישוב הוצאות הפחת לשנת 2018 : 4% * 880,000 * 6/12 = 17,600 ש"ח

חלה חובת הגשת דוח שנתי למס הכנסה למי שהיו הכנסות משכירות שעלו על סך של (גם למי ששילם מקדמות ב"דיווח מקוצר") :

שנת 2015 – 334,000 ש"ח

שנת 2016 – 333,000 ש"ח

שנת 2017 – 334,000 ש"ח

שנת 2018 – 338,000 ש"ח

שנת 2019 – 339,000 ש"ח

שנת 2020 – 337,000 ש"ח

שנת 2021 – 345,000 ש"ח

שנת 2022 – 363,000 ש"ח

שנת 2023 – 375,000 ש"ח

חוק מס הכנסה (פטור ממס על הכנסה מהשכרת דירת מגורים), תש"ן-1990

הגדרות

1. בחוק זה –

(1) תהא לכל מונח המשמעות שיש לו בפקודת מס הכנסה (להלן – הפקודה);

(תיקון מס' 4) תשנ"ו-1996 (תיקון מס' 10) תשס"ג-2002

(2) "דירת מגורים" – דירה בישראל, או באזור כהגדרתו בסעיף 3א לפקודת מס הכנסה, או חלק מדירה כאמור המיועדת לשמש לפי טיבה למגורים, למעט דירה הרשומה או שיש לרשמה בפנקסים שחייבים לנהל לגבי הכנסת המשכיר מעסק;

(תיקון מס' 2) תשנ"ב-1992 (תיקון מס' 4) תשנ"ו-1996

(3) "דמי שכירות" – דמי שכירות מהשכרת דירת מגורים אחת או יותר המשמשת למגורים לשוכר שהוא יחיד או לשוכר שהוא חבר-בני-אדם שקבע לענין זה נציב מס הכנסה בהודעה שפורסמה ברשומות, לאחר שנחה דעתו כי עיקר פעילותו היא למטרות מתן דיור לזכאים שקבע משרד הבינוי והשיכון, לקליטת עליה, לבריאות או לסעד, והוא שוכר את הדירה כדי להשכירה למטרה כאמור ליחיד שאינו עובד באותו חבר-בני-אדם, ובלבד שהפעילות האמורה של החבר אינה למטרת ריווח.

פטור (תיקון מס' 4) תשנ"ו-1996 (תיקון מס' 11) תשס"ד-2004 (תיקון מס' 12) תשס"ז-2007

2. (א) יחיד שהיתה לו בשנת המס הכנסה של דמי שכירות, יהא פטור ממס על הכנסה זו, ובלבד שלא היתה לו הכנסה מהשכרת דירות מגורים בסכום כולל העולה על 4,200 שקלים חדשים (להלן – התקרה) בשל חודש השכרה כלשהו בשנת המס; לענין סעיף זה יראו כהכנסת היחיד גם הכנסה של דמי שכירות של בן זוגו המתגורר עמו או של ילדו עד גיל שמונה עשרה.

(תיקון מס' 4) תשנ"ו-1996

(ב) יחיד שהיתה לו בשנת המס הכנסה מהשכרת דירות מגורים, העולה על התקרה, יהיה פטור ממס על הכנסה של דמי שכירות עד גובה התקרה המתואמת.

(תיקון מס' 4) תשנ"ו-1996

(ג) לענין סעיף זה, "התקרה המתואמת" – התקרה לאחר שהופחת ממנה הסכום שבו עולה ההכנסה מהשכרת דירות מגורים על התקרה.

תנאי לפטור

3. הפטור לפי סעיף 2 יחול רק אם בידי המשכיר מסמך בחתימת ידו של השוכר המאשר כי הדירה משמשת לו למגורים בלבד.

תיאום (תיקון מס' 8) תשס"א-2001

4. הסכום הקבוע בסעיף 2, כפי שהוא ביום ו' בטבת תשס"א (1 בינואר 2001), יראו אותו כאילו היה סכום כמשמעותו בסעיף 120ב לפקודה.

סייג לתחולה

5. מי שקיבל הטבה לפי חוק זה, לא יחולו לגביו תקנות מס הכנסה (שיעור פחת לדירה מושכרת למגורים), תשמ"ט-1989.

ביצוע

6. שר האוצר ממונה על ביצוע חוק זה.

תחילה ותחולה (תיקון מס' 1) תשנ"ב-1992 (תיקון מס' 2) תשנ"ב-1992 (תיקון מס' 3) תשנ"ו-1995 (תיקון מס' 5) תשנ"ח-1998 (תיקון מס' 6) תשנ"ט-1999 (תיקון מס' 7) תש"ס-2000 (תיקון מס' 8) תשס"א-2001 (תיקון מס' 9) תשס"ב-2002 (תיקון מס' 10) תשס"ג-2002 (תיקון מס' 11) תשס"ד-2004 (תיקון מס' 12) תשס"ז-2007

7. הוראות חוק זה יחולו לגבי הכנסה מדמי שכירות שנתקבלה לאחר קבלת חוק זה בכנסת, בשל התקופה שתחילתה ביום ח' בתמוז תש"ן (1 ביולי 1990).

פקודת מס הכנסה סעיף 122 השכרת דירת מגורים (תיקון מס' 74) תשמ"ז-1987 (תיקון מס' 132) תשס"ב-2002 (תיקון מס' 159) תשס"ח-2007

122. (א) יחיד שהיתה לו בשנת המס הכנסה מדמי שכירות מהשכרת דירה המשמשת למגורים בישראל (להלן בסעיף זה – הכנסה מדמי שכירות), יהא רשאי לשלם עליה מס בשיעור של 10% ממנה במקום המס שהוא חייב עליה לפי סעיף 121 אם ההכנסה מדמי שכירות אינה הכנסה מעסק כאמור בסעיף 2(1).

(תיקון מס' 159) תשס"ח-2007

(א1) מס כאמור בסעיף קטן (א) ישולם בתוך 30 ימים מתום שנת המס שבה היתה ליחיד הכנסה מדמי שכירות, אלא אם כן שילם היחיד באותה שנת מס מקדמות לפי סעיף 175.

(תיקון מס' 159) תשס"ח-2007

(ב) (בוטל).

(ג) על אף האמור בכל דין, יחיד שבחר לשלם מס כאמור בסעיף קטן (א), לא יהא זכאי לנכות פחת או הפחתה אחרת בשל הדירה, או הוצאות שהוצאו בייצור ההכנסה מדמי השכירות, ולא יהא זכאי לקיזוז, לזיכוי או לפטור מההכנסה מדמי השכירות או מהמס החל עליה; ואולם לענין חישוב מס השבח החל במכירת הדירה, יווסף לשווי המכירה הסכום המרבי של הפחת או ההפחתה שניתן היה לנכותו לפי כל דין, אילולא סעיף קטן זה, לתקופה שבה שילם היחיד מס כאמור בסעיף קטן (א).

7.2.2018 חוזר מס הכנסה טיוטה – הנדון: סיווג הכנסה מהשכרת דירות מגורים- כהכנסה אקטיבית או פאסיבית- לאור פסק הדין בעניין לשם ובירן

2.1.2018 ע"א 7204/15 ע"א 8236/16 בבית המשפט העליון בשבתו כבית משפט לערעורים אזרחיים המערער רשות המסים נגד

א. (7204/15) 1. עיזבון המנוחה דפנה לשם ז"ל 2. דן לשם

ב. (8236/16) שרגא בירן

23.11.2020 ב"ל 25768-08-19 בית הדין האזורי לעבודה ירושלים התובע: ברוך מרדכי אולך הנתבע: המוסד לביטוח לאומי

מסלול מיסוי רגיל הכנסות בניכוי הוצאות

במסלול הכנסות והוצאות לקלוט את הרווח החייב בשדה 167 בטופס 135 ובסימולטור או בשדה 305/205/167 בטופס 1301

הסבר :

במסלול זה קיימת אפשרות להכיר בהוצאות פחת בשיעור 2% משווי הדירה המתואם עפ"י תקנות מס הכנסה (שיעור פחת לדירה מושכרת למגורים), תשמ"ט-1989

דוגמה :

הכנסות משכ"ד בשנה לדירה 14,000 * 12 = 168,000

סה"כ הוצאות כגון: תיקונים, שכ"ט עו"ד, תיווך, מיסים עירוניים ופחת – 147,000 ש"ח

מסלול פטור חלקי לא רלוונטי (התקרה המתואמת – אפס)

נחשב את המס במסלול הכנסות והוצאות :

רווח מהשכרה (הכנסות בניכוי הוצאות) 147,000 – 168,000 = 21,000 ש"ח

המס המחושב 21,000 * 47% מס שולי = 9,870 ש"ח

נחשב את המס במסלול 10% ללא ניכוי הוצאות :

המס המחושב 168,000 * 10% = 16,800 ש"ח

המס המחושב במסלול הכנסות והוצאות הוא המסלול החסכוני ביותר במס ולפיכך נבחר בו.

דוגמה לחישוב פחת לפי תקנות מס הכנסה (שיעור פחת לדירה מושכרת למגורים), תשמ"ט-1989 :

בתאריך 1/1/2016 נרכשה דירה בעלות של 1,200,000 + מס רכישה בסך 96,000 + שכ"ט לעו"ד ומתווך בסך 24,000 = 1,320,000 ש"ח

שיעור הפחת 2% משווי הדירה שיתואם לפי שיעור עליית המדד מיום הרכישה של הדירה, כפי שנקבע לענין חוק מס שבח ועד תחילת שנת המס שלגביה מחושב הפחת, בתוספת מחצית שיעור עליית המדד בשנת המס האמורה, חישוב שווי דירה מתואם לשנת המס 2020 :

( העלות 1,320,000 ) + (שיעור עליית המדד מיום הרכישה עד לתחילת שנת המס 2020, 1.5% * 1,320,000 = 19,800) + (מחצית שיעור עליית המדד בשנת המס 2020, המדד לתקופה שלילי 0.6%-) = 1,339,800

הדירה הושכרה החל מתאריך 1/1/2016, חישוב הוצאות הפחת לשנת המס 2020 –

2% * 1,339,800 = 26,796 ש"ח

תקנות מס הכנסה (שיעור פחת לדירה מושכרת למגורים), תשמ"ט-1989

בתוקף סמכותי לפי סעיפים 21(ד), 98 ו-243 לפקודת מס הכנסה, ובאישור ועדת הכספים של הכנסת, אני מתקין תקנות אלה:

הגדרות

1. בתקנות אלה –

"מס רכוש" – מס רכוש המשתלם על פי חוק מס רכוש וקרן פיצויים, תשכ"א-1961;

"חוק מס שבח" – חוק מס שבח מקרקעין, תשכ"ג-1963

"בעל דירה" – לרבות מי שחכר אותה לתקופה של 49 שנים או יותר.

פחת מיוחד בשל דירה המושכרת למגורים תק' תש"ן-1990

2. (א) בעל דירה שהיתה מושכרת למגורים במשך כל שנת המס, יהיה זכאי לנכות מהכנסתו באותה שנה מהשכרת הדירה, 2% משווי הדירה כשהוא מתואם כאמור בתקנה 4.

(ב) היתה הדירה מושכרת למגורים לתקופה קצרה מ-12 חדשים בשנת המס, יהיה בעלה זכאי לחלק יחסי מהפחת הקבוע בתקנת משנה (א), כיחס מספר החדשים השלמים שבהם היתה הדירה מושכרת ל-12.

(ג) בחר הנישום בפחת הקבוע בתקנת משנה (א) או (ב), לא יהא זכאי לכל פחת אחר, לתוספת פחת לניכוי ולהפחתה, המגיעים לו על פי כל דין בשל הדירה האמורה, לרבות ניכוי סכומים ששילם לפינוי של דייר מוגן.

שווי הדירה

3. שווי הדירה לענין תקנה 2 יהיה כלהלן:

(1) נרכשה הדירה בידי בעלה לפני שנת המס 1980, ונקבע לדירה שווי לענין תשלום מס רכוש לשנת המס 1980 – השווי שנקבע כאמור; נקבע שוויה בעת שהושכרה בשכירות מוגנת ולאחר מכן נתפנתה מדייר מוגן יהא שוויה פי שלושה מהשווי שנקבע כאמור;

(2) אם נקבע לדירה שווי ליום רכישתה בידי בעלה לענין תשלום מס רכישה לפי חוק מס שבח, ולא חל לגביה האמור בפסקה (1) – השווי שנקבע כאמור;

(3) אם לא חל לגבי הדירה האמור בפסקאות (1) ו-(2) והדירה נבנתה בידי בעלה – סכום ההוצאות לרכישת הקרקע ולהקמת הבנין;

(4) בדירה אחרת – הסכום שבו נרכשה הדירה;

(5) בדירה שנתקבלה במתנה או בירושה ולא חל לגביה האמור בפסקה (1), יחולו לגביה הוראות פסקאות (2) עד (4) כפי שהיו חלות לגבי הבעל האחרון של הדירה שלא קיבלה במתנה או בירושה.

תיאום שווי הדירה

4. שווי הדירה יתואם לפי שיעור עליית המדד מהמועדים המפורטים להלן, לפי הענין, ועד תחילת שנת המס שלגביה מחושב הפחת, בתוספת מחצית שיעור עליית המדד בשנת המס האמורה:

(1) בדירה כאמור בתקנה 3(1) – מ-16 באוקטובר 1979;

(2) בדירה כאמור בתקנה 3(2) – מיום הרכישה של הדירה, כפי שנקבע לענין חוק מס שבח;

(3) בדירה כאמור בתקנה 3(3) – מהיום שבו חוברה הדירה לרשת החשמל או מיום סיום הבניה, לפי המאוחר;

(4) בדירה כאמור בתקנה 3(4) – מתום שנת המס שבה נרכשה הדירה.

תחולה תק' תש"ן-1990

5. תחולתן של תקנות אלה החל בשנת המס 1989.

מסלול מיסוי שכ"ד למגורים בארץ פטור לקשיש שגר בבית אבות

לקלוט את ההכנסה הפטורה בשדה 332 ו 209 בטופס 1301/135 ואת ההכנסה החייבת בשדה 167 בטופס 135 ובסימולטור או בשדה 305/205/167 בטופס 1301

הסבר :

פקודה מס הכנסה סעיף 9(25) דמי שכירות שקיבל קשיש (תיקון מס' 74) תשמ"ז-1987

הכנסה מדמי שכירות מהשכרת דירה למגורים שקיבל קשיש המתגורר בבית אבות בשל הדירה שבה גר לפני כניסתו לבית האבות – עד לסכום מחצית התשלום השנתי ששילם בעד החזקתו בשנת המס בבית האבות; לענין זה, "בית אבות" – מקום מגורים קבוע לשלושים יחידים לפחות שגילם מעל 65 שנים, שניתן לו רשיון על פי חוק הפיקוח על מעונות, התשכ"ה-1965;

דוגמה :

הכנסה שנתית משכ"ד למגורים 7,000 * 12 = 84,000 ש"ח

הוצאה שנתית בעד החזקתו בשנת המס לבית אבות 144,000 ש"ח

נחשב את המס במסלול סעיף 9(25) לפקודה פטור לקשיש שגר בבית אבות :

הכנסה פטורה 144,000 * 50% = 72,000 ש"ח

הכנסה חייבת 72,000 – 84,000 =12,000 ש"ח

הוצאות מוכרות לאחזקת הדירה כולל פחת 40,000 ש"ח

חלק יחסי מההוצאות שמיוחס להכנסה חייבת 12,000/84,000 * 40,000 = 5,714 ש"ח

הכנסות חייבות בניכוי חלק יחסי מההוצאות 5,714 – 12,000 = 6,286 ש"ח

המס המחושב 6,286 * 47% מס שולי = 2,954 ש"ח (רוב הסיכויים שהמס השולי נמוך יותר)

נחשב את המס במסלול 10% ללא ניכוי הוצאות :

המס המחושב 84,000 * 10 % = 8,400 ש"ח

נחשב את המס במסלול פטור חלקי :

7,000 גדול מתקרת הפטור > 5,100

הסכום בו עולה ההכנסה מהשכרת דירת מגורים על התקרה : 5,100 – 7,000 = 1,900

התקרה המתואמת 1,900 – 5,100 = 3,200

ההכנסה הפטורה 3,200 *12 = 38,400 ש"ח

ההכנסה החייבת 38,400 -84,000 = 45,600 ש"ח

הוצאות יחסיות (סה"כ הוצאות * (סה"כ הכנסה / הכנסה חייבת)) 40,000 * 84,000 / 45,600 = 21,714

הכנסה חייבת בניכוי הוצאות יחסיות 21,714 – 45,600 = 23,886

המס המחושב 23,886 * 47% מס שולי = 11,226 ש"ח

המס המחושב במסלול סעיף9(25) לפקודה פטור לקשיש שגר בבית אבות הוא המסלול החסכוני ביותר במס ולפיכך נבחר בו.

מסלול מיסוי שכ"ד למגורים בארץ פטור זמני למעבר דירה לרגל עבודה או עסק

לקלוט את ההכנסה הפטורה בשדה 332 ו 209 בטופס 1301/135 ואת ההכנסה החייבת בשדה 167 בטופס 135 ובסימולטור או בשדה 305/205/167 בטופס 1301

הסבר :

סעיף 17(12) לפקודה דמי שכירות שמשלם יחיד שעבר זמנית (תיקון מס' 43) תשמ"א-1981

דמי שכירות ששילם יחיד בעד דירה ששכר בישראל ושאליה עבר לגור לרגל עבודתו או עיסוקו, במשך חמש שנים מיום שעבר לגור בדירה האמורה; דמי שכירות אלה יותרו לניכוי מדמי השכירות שהוא מקבל בשל השכרת דירת הקבע שלו באותה תקופה;

דוגמה :

יחיד גר בתל אביב בדירה בבעלותו, לרגל עבודתו הוא השכיר את דירתו בת"א ושכר דירה בטבריה

הכנסות שנתיות מהשכרת הדירה בת"א 7,500 * 12 = 90,000 ש"ח

הוצאות אחזקה ופחת לדירה בת"א 35,000 ש"ח

הוצאות על שכירות הדירה בטבריה 48,000 ש"ח

נחשב את המס במסלול פטור חלקי בשילוב עם סעיף17(12) :

7,500 גדול מתקרת הפטור > 5,100

הסכום בו עולה ההכנסה מהשכרת דירת מגורים על התקרה 5,100 – 7,500 = 2,400 ש"ח

התקרה המתואמת 2,400 -5,100 = 2,700 ש"ח

ההכנסה הפטורה 2700 *12 = 32,400 ש"ח

ההכנסה החייבת 32,400 – 90,000 = 57,600 ש"ח

סה"כ הוצאות 35,000 + 48,000 = 83,000 ש"ח

הוצאות יחסיות 83,000 * 90,000 / 57,600 = 53,120

הכנסה חייבת בניכוי הוצאות יחסיות 53,120 – 57,600 = 4,480 ש"ח.

המס המחושב 4,480 * 47% מס שולי = 2,105 ש"ח.

נחשב את המס במסלול 10% ללא ניכוי הוצאות :

המס המחושב 90,000 * 10% = 9,000 ש"ח

המס המחושב במסלול סעיף 17(12) לפקודה פטור זמני למעבר דירה לרגל עבודה או עסק הוא המסלול החסכוני ביותר במס ולפיכך נבחר בו.

למידע נוסף ראה שינוי של מקום מגורים לצורך העיסוק או העבודה

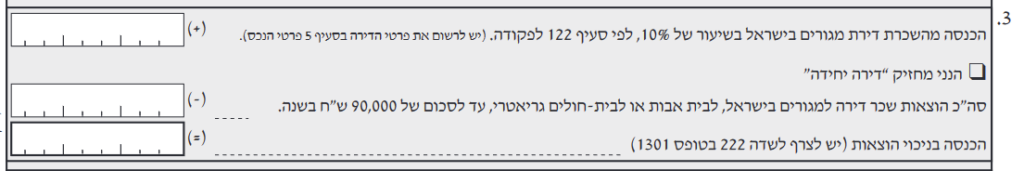

מסלול השכרת דירת מגורים יחידה ובמקביל שוכר דירת מגורים אחרת בישראל למגוריו

סעיף 122 לפקודת מס הכנסה (להלן: הפקודה) מאפשר לשלם מס מופחת בשיעור של 10% על הכנסות מהשכרת דירת מגורים בישראל בתנאים הבאים:

▪הדירה מושכרת על ידי יחיד ומשמשת למגורים בישראל.

▪ההכנסה מדמי השכירות איננה הכנסה מעסק, כמשמעותה בסעיף2(1) לפקודה.

▪משכיר הדירה לא יהיה זכאי לנכות פחת או הוצאות שהוצאו בייצור ההכנסה מדמי שכירות (משנת 2023 ניתנה הטבה, כפי שיוסבר בהמשך) ולא יהיה זכאי לקיזוז, לזיכוי או לפטור מההכנסה מדמי שכירות או מהמס החל עליה.במסגרת חוק ההתייעלות הכלכלית (תיקוני חקיקה להשגת יעדי התקציב לשנות התקציב 2023 ו-2024) התשפ"ג – 2023, בוצע תיקון 264 לפקודת מס הכנסה, לפיו, התווסף סעיף 122(ו) המעניק הטבה שנועדה להקל על מי שיש לו "דירת מגורים יחידה" ומעדיף, משיקוליו, לגור בדירת מגורים אחרת או לגור "בבית אבות" או "בבית חולים גריאטרי", כהגדרתם בסעיף 122(ו) לפקודה.

ההטבה מאפשרת למי שיש לו דירת מגורים יחידה שאותה הוא משכיר (להלן: "הדירה המושכרת"), ובמקביל באותה תקופה הוא משלם דמי שכירות לצורך שכירת דירת מגורים אחרת בישראל למגוריו או שמשלם בעד מגוריו/מגורי בן זוגו המתגורר עימו בבית אבות או בבית חולים גריאטרי (להלן: "דמי שכירות מוטבים") – לנכות מהכנסות השכירות המתקבלות מהדירה המושכרת את דמי השכירות המוטבים ששילם, עד לסכום של 90,000 ₪ בשנה.

ההטבה תחול על הכנסות שכירות המתקבלות מתחילת שנת 2023 ואילך.

המס ישולם תוך 30 יום מתום שנת המס שבה התקבלה ההכנסה מדמי השכירות. נישום אשר ישלם את המס לאחר המועד שצוין לעיל יחויב בתוספת הפרשי הצמדה וריבית הקבועים בחוק.

הדגשים :

▪משכיר שיש לו תיק במס הכנסה, נדרש לדווח על פרטי הדירה המושכרת לצרכי מגורים ועל הדירה שהוא שוכר (כגון: כתובת הנכס, סה"כ הכנסות מהשכרת הדירה, סה"כ דמי שכירות ששולמו) וכן להצהיר כי בבעלותו דירת מגורים יחידה מושכרת וכי הוא שוכר דירה בישראל למגוריו ומבקש להפחית את הוצאות שכר הדירה ששילם.

למעבר לדיווח ותשלום באתר האינטרנט של רשותהמסים: תשלום 10% מס בגין הכנסות משכ"ד -דירות מגורים.

▪משכיר שאין לו תיק במס הכנסה וההכנסה השנתית מהשכרת דירת המגורים אינה עולה על 375,000₪ בשנת 2023, ימלאו "בקשה לתשלום מס על הכנסה מהשכרה למגורים ללא חיוב בהגשת דו"ח שנתי על הכנסות" באמצעות טופס 3302. את הטופס ניתן לשלוח בצורה מקוונת באמצעות מערכת פניות הציבור או להגיש למשרד מס הכנסה הסמוך לאזור מגורכם. לאחר פתיחת התיק בפקיד השומה (סוג תיק 95) ניתן יהיה לשלם את המס באתר האינטרנט של רשות המסים כאמור לעיל.

▪במקרה בו הכנסות שכר הדירה למגורים עבורן שולם 10% עולות על 375,000₪ בשנת 2023, קיימת חובת הגשת דו"ח שנתי למס הכנסה.

▪במקרים בהם דמי שכירות מוטבים ששילם גבוהים מהכנסות השכירות מהדירה המושכרת, ההפרש לא יחשב כהפסד הניתן לקיזוז כנגד כלהכנסה (לא באותה שנת מס ולא כהפסד מועבר).

10/1/2024 – חוזר מס הכנסה בנושא תיקון סעיף 122 לפקודת מס הכנסה

טופס 1321 לשנת 2023 – חישוב ההכנסה החייבת שאינה מעסק או ממשלח יד